#雪球星计划# 1922年美国的Edison发明了薄金属镍片箔的的连续制造专利后,1937年Anaconde制铜公司用上述原理开发了电镀铜箔,1958年日本也开始了电解铜箔产业,福田,三井,古河,建立了PCB电解铜箔时代。紧随其后,中国的本溪合金厂靠着一口大锅,二把勺子,三个模子,就开始做金属冶炼厂,1963年10月通过不断的摸索和反复的试验第一批电解铜箔终于问世,在这背后不单单是努力,还有大家互相的合作共赢,当时有个称号叫做“老三家”上海冶炼厂,本溪合金厂,西北铜加工厂,大家不是相互竞争,或者工艺资料或者信息后自己做自己的,而是互相共享,在那个封闭的年代,电解铜箔技术能得到发展离不开

锂电铜箔是用电解法生产的铜箔,功能主要是负极活性材料的载体,同时起到集中电流的作用,主要是由铜打造而成,厚度用微米表示,一般4um到12um之间,一般厚度越薄越好,按照制造工艺的不同可分为压延铜箔和电解铜箔,但是全球90%以上的都是电解铜箔,所以我们只看电解铜箔,电解铜箔通过应用场景分类,又分为标准铜箔主要使用在于PCB,而锂电铜箔大多数都用在锂电池,锂电铜箔潜力和盈利能力都更佳。

首先是锂电铜箔的占比提升速度慢慢的变快,中国铜箔行业发展白皮书(2021年)》多个方面数据显示,2020年,中国锂电铜箔出货量达到14.6万吨,同比增长17.7%,锂电铜箔的出货量在整个铜箔行业中的比例已经接近35%。

1.历史产能利用率对比然后从铜箔产能利用率的角度看,在2011年阶段,全球产能利用率已经很低,当时PCB这块,还有铜箔发展在全球角度看已经有比较久的历史,而中国发展刚开始,长期处在高位,随着锂电铜箔的行业爆发,产能利用率呈现攀升的趋势,3C电池每GWH需铜箔量约为0.08万吨,动力电池需求量约为0.1万吨,动力电池是一个巨大的增量盘活了整个行业,同时也要意识到一旦增长到一定情况下,在生命周期末端是属于产能过剩的周期性行业,不过谈这个为时尚早。(所以锂电铜箔特别是动力电池电池这块的增长更加确定

2.出口价对比从出口价能够正常的看到,日本做的大部分都是高端产能,而国内的差距是比较大,全球主要高档电解铜箔供应商包括:三井金属、日本能源、古河电工、福田金属以及日本电解五大公司,后面提到供应商的时候也会发现设备端基本也是日本垄断。(这也提供了一个成长的方向就是高端化的市场是有的,但要时间积累和技术沉淀)

接下来将铜箔行业拆分成标准铜箔和锂电铜箔来看,未来重点是锂电铜箔,首先看标准铜箔。

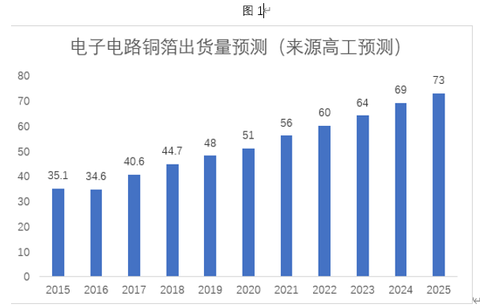

标准铜箔一般在12-70μm。从电子电路铜箔出货量预测能够正常的看到,未来标准铜箔增速趋于平缓,同时在近两年由于锂电铜箔的极高赚钱效应和未来前景,使得铜箔厂商把精力都花在了锂电铜箔上,慢慢导致了2021年的电子铜箔供给不足,看下图2,来自铜冠铜箔的招股说明书,在经历2018年-2020年连续三年的价格下降,2021年价格迎来暴涨,但是这样的价格暴涨是不可持续的。然后我们看图3来自诺德股份的年报,能够正常的看到标准铜箔的毛利率仅有9.86%,锂电铜箔有25.89%差距较大,标准铜箔是一个苦活累活啊,于是大家都跑去扩产锂电了,但是并不代表这个缓慢增长的电子铜箔行业就没机会了,内资企业在电子铜箔高端产品出货量占比仅为3.7%,比如(超厚铜箔、挠性板用铜箔以及高频 高速电路用铜箔)同时我们在前面分析出口价的时候看到日本高端铜箔价格较高,高性能的铜箔价格是传统铜箔价格的两倍以上,这个地方进行国产替代的空间比较大,但是可惜的是极少有企业去深耕这块领域,都去了锂电铜箔。

分为传统3C锂电,储能,和动力锂电池需求,锂电池铜箔需求是最大头,3C很小。

首先看2021年新能源车趋势,混动车60.3万辆,其中比亚迪DMI接近27万辆,根据比亚迪对2022年的混动规划,一年DMI的产量要在70-100万量之间,并且吉利,长城,奇瑞等都推出了混动计划,随着新能源补贴退坡,里程焦虑等,混动车在2022-2023年可能会迎来脉冲期。

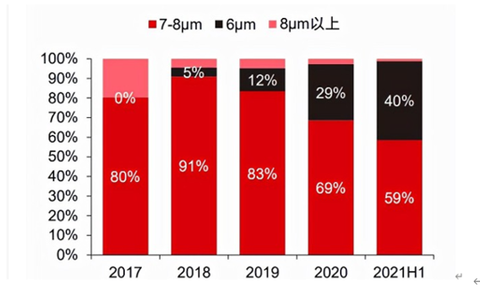

然后我们看锂电铜箔厚度的趋势,2017年8um以上的还有20%,2018年开始消失,2020年6um已经占比高达29%,2021年1季度6um过半,然后我们从宁德时代的角度看

2016年宁德时代已经导入6um,2018年基本导入完毕,2019年慢慢的开始导入4.5um的极薄铜箔,2021年上半年7um铜箔渗透率已超越90%,4.5um铜箔使用量将翻3倍,从嘉元科技的角度看,公司2021年上半年4.5um铜箔批量化出货占比高达20%了。据超华科技(002288)介绍,制造1GWh锂电池,大约需要700吨的6um铜箔或者900吨的8um铜箔,4.5um铜箔600吨,从这个趋势看来每隔两年就换新一次,新品种从0渗透大约2年左右,这和项目建设时间也有关系,一般铜箔建设期2年左右,那么预计2022年末6um已经占比已能到达80%,4.5um可以到达20%。2025年6um 20%,4.5um80% 这样大约的一个情况。

8μm/6μm/4.5μm铜箔的加工费分别为3.6万元/吨、4.6万元/吨、7.5万元/吨

2022年国内需求预测:根据中国电动汽车百人会信息2022年新能源车销量500万辆,但是我个人预计其中混动车DMI80万辆,其余车型33.3万辆,吉利长城等新入场者合计40万辆,那么纯电动大概在347万辆,插电混动在153万辆。那么动力锂电池需求大概在201.499Gwh,那么根据前面的假设算出需要4.5um铜箔 2.4万吨,6um铜箔11.3万吨。合计锂电铜箔13.7万吨。4.5um铜箔市场空间为18亿,6um铜箔市场空间为51.9亿

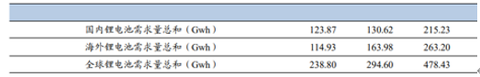

算上储能和消费锂电池的情况:预计2022年国内消费锂电池34Gwh,储能也接近这个水平34Gwh,那么合计锂电池需求269.499Gwh,3.2万吨4.5um铜箔,15万吨6um,合计国内锂电铜箔需求18.2万吨。

从全球锂电池需求看,国内和海外2019年2020年都是各占据50%,为了节约时间估算海外和国内的需求接近,那么全球的动力锂电池铜箔需求为27.4万吨,全球锂电池铜箔需求36.4万吨

2025年国内需求预测:2025年预计新能源汽车700万-900万辆,假设取中间值800万辆,其中插电混动250w辆,纯电动550万辆。那么2025年预计国内动力锂电池需求在375.75Gwh,那么根据前面的假设算出需要4.5um铜箔18万吨,6um铜箔5.2万吨合计锂电铜箔23.2万吨。4.5um铜箔市场空间为90亿,而6um铜箔市场空间为18.7亿(这里计算的时候考虑的加工费的衰减因素)

算上储能和消费锂电池的情况,2025年国内消费锂电池34Gwh不变,储能以年复合40%的增速增长,储能2025年预计93.29Gwh,那么合计锂电池需求503.04Gwh,但是由于具体储能电池的铜箔厚度是什么规格很难说,所以还是以总计的角度来看,合计锂电铜箔需求大约32.69万吨

然后我们以GGII的数据来拟合一下我的观点,GGII数据,2025年预计动力锂电池470GWH,锂电铜箔28.6万吨,储能2025年预计180Gwh,全球锂电锂电铜箔需求量2021-2025 33.03/44.45/53.70/64.89/78.92万吨,能够正常的看到我们的预测比GGII的数据更加保守。但也并非差距异常,主要我是考虑了混动的因素。

那么我们仍旧是从最大头的动力锂电池铜箔的增速分类来看,4.5um锂电铜箔年复合增长率可能高达50%,而6um会在2022年末到达顶峰然后衰减,所以这个行业不属于流水不争先争的是滔滔不绝,而是流水只争先,争的就是未来这几年。谁能先把4.5um先投产先放量谁就能吃到最大的蛋糕。

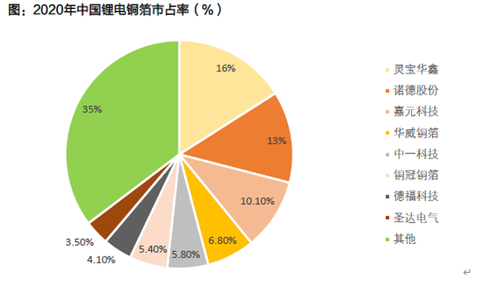

这个行业的玩家,相对来说还不集中,领头羊主要是灵宝华鑫,诺德股份和嘉元科技。但是能量产月产能上千吨6um以下锂电铜箔的厂家还是少数,随着锂电铜箔的前景映入大众的眼帘,赛道中和赛道外的玩家都开始大力扩产,本来未出现在这一个市场中的江西铜业,白银有色等都砸了几百亿的资金杀入赛道,那么我们看各位玩家的产能情况。

1号玩家诺德股份:现有产能4.3万吨/年,新建4.2万吨,合计8.5万吨产能

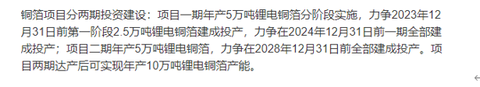

2号玩家嘉元科技:现有产能2.6万吨一年,11月6日定增49亿扩产,8.1万吨产能,11月12日又意向投5万吨/年高端铜箔(这个是电子铜箔)建设期基本为32个月左右,同时与宁德时代设立合资公司,规划年产10万吨铜箔项目

3号玩家白银有色跨界投产,2019年10月1.2万吨产能已建成投产,2021年底将形成3万吨产能。在途产能还有17万吨。2021年10月已启动4万吨项目建设,计划2022年底建成投产。后续再建13万吨的生产线万吨高档电解铜箔项目建设

4号玩家超华科技:现有铜箔产能2万吨/年,扩产2万吨超薄锂电铜箔产能和10万吨高端电子铜箔,那么实际上锂电这块大概2-3万吨/年,这个就是我前面分析标准铜箔提到的不大幅度扩产锂电铜箔而是去做大家不看好的高端电子铜箔的战略。

5号玩家海亮股份:跨界玩家海亮股份也看到了这个趋势,在我们前面行业分析的时候分析到了接下来的4.5um和6um的锂电铜箔前景,杀入大量产能而且直逼这两个厚度的产品,2021 年 12 月 7 日,白银有色公告称拟投资 121.5 亿元在兰州新区合作建设 20 万吨 高档锂电铜箔项目,本次海亮股份的铜箔项目产品主要是6微米、4.5微米的锂电铜箔

6号玩家江西铜业:又是一位跨界竞争选手,2024年之前有5万吨锂电铜箔,2028年其实有点晚了就不去算这部分了。

7号选手刚IPO过会的铜冠铜箔是铜陵有色的子公司,说白了也是上游往中游的拓展:现有锂电铜箔产能2万吨/年,IPO再募资2万吨,合计4万吨

1月20日上午,南昌经开区与铜陵市华创新材料有限公司就年产10万吨超薄锂电铜箔生产项目进行了签约,国内较早批量生产4.5μm、6μm锂电铜箔。

9号玩家:龙电华鑫,现有产能7.5万吨/年,2025年合计15万吨/年产能。

那么我们以2025年的角度看:到时候这些主要玩家合计的产能105.2万吨/年,那么我前面需求端算的全球锂电池合计需求65.38万吨,乐观点用GGII的数据78.92万吨/年,而且这里面包含了储能和消费锂电池,并非完全是动力锂电池铜箔的需求。所以未来大概率是供大于求的行业,所以这里可以呼应我上面需求端说的这个行业比的就是谁能把4.5um和6um先大批量产出来卡位竞争,卡位竞争是有可能做到的,有以下几个原因

1. 目前锂电铜箔生产的核心设备主要从日本进口,由于设备产能扩张速度赶不上锂电铜箔扩产速度,行业其他公司如需购买日本阴极辊已经排单至 2023 年以后,全球 70%以上的阴极辊来自日本新日铁等企业,订购需要提前下单排期,目前行业需求紧张扩产加速,而日本厂商出于谨慎的经营策略考虑扩张意愿并不强烈。

2. 对新建厂商而言,生产出小批量满 足质量发展要求的极薄铜箔是很容易实现的,但是没办法保证大批量产品的一致性与稳定,另外需要两年的建设期。看完了这个行业的竞争态势,过完春节后,等下篇我们来看看这个锂电铜箔到底是一个什么样的生意,它处于上下游中的什么位置,什么样的方向是有成长空间的。

深度研究不易,转发点赞评论都是一种支持,能转发就更好了。关注是一种缘分。

证券之星估值分析提示比亚迪盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示嘉元科技盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示东威科技盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。