中国预镀镍行业上市公司专利信息、员工构成;中国预镀镍行业上市公司预镀镍项目建设及产能情况;中国预镀镍行业上市公司业绩对比;东方电热锂电池材料产销量

预镀镍工艺是指钢带在剪切、冲压成型前进行电镀镍,其与传统的成型后滚镀镍相对而言,具有镀层厚度均匀、耐蚀性好、生产效率高、成本低等优点,大多数都用在电池钢壳材料制造。

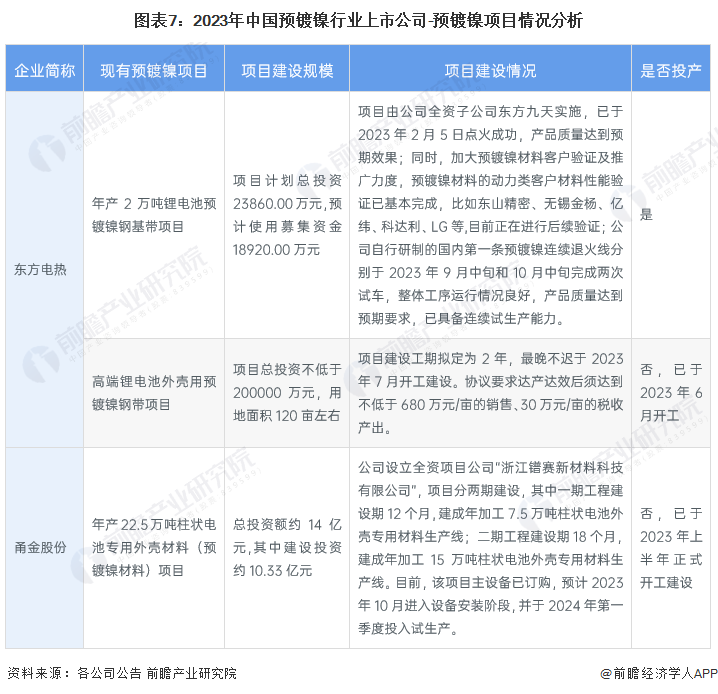

当前,国内预镀镍行业上市企业只有东方电热和甬金股份,东方电热的注册资本较高、成立时间较早。截至2023年10月25日,东方电热和甬金股份的专利数量分别为224项和79项。

从预镀镍行业的上市企业已有的公开信息分析,东方电热和甬金股份的专利均以实用新型为主;员工总数较多的是东方电热,共有3458名员工;而技术人员相对较多的则是甬金股份,技术人员总数为375人。

东方电热是国内极少数拥有完整工艺流程、并使用先进的预镀镍技术自主生产制造预镀镍电池钢壳材料的企业,是预镀镍电池钢壳材料国产替代的先行者,其“年产2万吨锂电池预镀镍钢基带项目”已经点火成功,预镀镍材料已通过东山精密、无锡金杨等客户验证,自行研制的国内第一条预镀镍连续退火线已完成两次试车,新增投资20亿元的“高端锂电池外壳用预镀镍钢带项目”也于2023年6月开工。同时,甬金股份也加码布局预镀镍赛道,总投资约14亿元建设“年产22.5万吨柱状电池专用外壳材料项目”,已于2023年上半年正式开工,预计于2024年第一季度投入试生产。

从经营业绩来看,甬金股份的营业收入明显高于东方电热,但毛利率较低,不足5%,东方电热的毛利率在20%左右。整体而言,东方电热的盈利能力较强,而甬金股份的经营规模较大。

具体到预镀镍业务业绩情况,东方电热是目前国内率先实现预镀镍电池钢带规模化量产的企业,无论是项目建设、产能释放、市场推广验证还是技术储备积累方面都走在了国内同行业的前列。2022年,东方电热先后与金杨股份和东山精密在锂电池钢壳预镀镍钢基带领域签订了长期协议,且公司预镀镍电池钢壳材料一直都有小批量订单,2022年公司锂电池材料产量为5306.32吨,销量为5749.96吨。

从两家上市企业披露的信息来看,东方电热将预镀镍材料业务视作公司未来业务发展的重中之重,2023年预镀镍钢基带出货目标是1.5-2万吨,且预计随46系列动力电池放量,2024年公司的预镀镍材料需求有望快速增加。甬金股份规划中的“年产22.5万吨柱状电池专用外壳材料项目”预计也将于2024年第一季度投入试生产。

更多本行业研究分析详见前瞻产业研究院《中国镍铁行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统行业地位证明IPO咨询/募投可研IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前 瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对镍铁行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来镍铁行业发展轨迹及实践经验,对镍铁行业未来的发展前途做...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【最全】2024年中国黄金行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2023年中国锰业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2023年中国水务行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2023年中国超算行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2024年中国葡萄酒行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2023年中国智算中心行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)